Ιστορική Πορεία του Δείκτη Dow Jones Industrial

Όταν φτερνίζεται το χρηματιστήριο της Νέας Υόρκης τα υπόλοιπα χρηματιστήρια του πλανήτη παθαίνουν πνευμονία, λέγεται ανά τον κόσμο. Παρουσιάζεται η ιστορική πορεία του σημαντικότερου δείκτη των ΗΠΑ, Dow Jones Industrial, με πληροφορίες από το 1896, οπότε και εμφανίστηκε αρχικά στην Wall Street Journal από τον Charles Dow. Πολλά ιστορικά γεγονότα άφησαν το σημάδι τους στην πολύχρονη πορεία του Dow, με κορυφαία την κρίση του 1929, τους δύο παγκόσμιους πολέμους, την πετρελαϊκή κρίση της δεκαετίας του 1970, την μαύρη Δευτέρα του 1987, και τις δύο πρόσφατες αλλά και πανομοιότυπες κρίσεις στην Αμερικάνικη Οικονομία, των dot-com του 2000 και της κρίσης στη στεγαστική πίστη του 2008. Παρουσιάζονται επίσης μια σειρά ιστορικών γραφημάτων από το 1928…

Η ΙΣΤΟΡΙΚΗ ΠΟΡΕΙΑ ΤΟΥ DOW JONES 30 (ΗΠΑ) KAI ΓΡΑΦΗΜΑΤΑ ΑΠΟ ΤΟ 1928

Ο βιομηχανικός δείκτης Dow Jones Industrial Average ή DJIA ή Dow 30 ή απλώς Dow είναι ένας από τους σημαντικότερους χρηματιστηριακούς δείκτες των ΗΠΑ αλλά και όλου του κόσμου. Πρωτοεμφανίστηκε το 1896 από τον Charles Dow σε δημοσίευση του στην Wall Street Journal. Πιο πριν, είχε εμφανισθεί μόνο ο δείκτης Dow Transportation Average (1884) που είναι και ο αρχαιότερος χρηματιστηριακός δείκτης στον κόσμο από αυτούς που χρησιμοποιούνται έως σήμερα. Ο Dow Industrial αρχικά χρησιμοποιήθηκε για να αποτυπώσει τις τιμές των βιομηχανικών εταιρειών στην Αμερική με τα μεγαλύτερα αποθέματα, αργότερα όμως η σύνθεση του διευρύνθηκε. Από το 1928 έως σήμερα η σύνθεση του Dow Industrial έχει μεταβληθεί 45 φορές και συνεπώς από τις αρχικές εταιρείες καμία δεν υπάρχει σήμερα. Η πιο παλιά εταιρεία που συμμετέχει είναι η General Motors από το 1907. Η πιο πρόσφατη μεταβολή στην σύσταση του δείκτη πραγματοποιήθηκε το 2009, όταν η Citibank και η General Motors έδωσαν την θέση τους στην Cisco και την Travelers. Σημειώνεται ότι οι 30 εταιρείες που συμμετέχουν στον δείκτη Dow Jones Industrial διαπραγματεύονται είτε στο χρηματιστήριο της Νέας Υόρκης (NYSE) είτε στο χρηματιστήριο του NASDAQ.

ΙΣΤΟΡΙΚΗ ΑΝΑΔΡΟΜΗ ΑΠΟ ΤΟ 1896 ΕΩΣ ΣΗΜΕΡΑ

Όταν πρωτοεμφανίστηκε ο Dow Jones Industrial το 1896 διαμορφωνόταν στα επίπεδα των 41 μονάδων, εξαιτίας όμως της κρίσης του καλοκαιριού του 1896 το χαμηλότερο σημείο που έχει σημειώσει στην ιστορία είναι του είναι οι 28,48 μονάδες. Αργότερα και έως το 1914 ο δείκτης κυμαινόταν σε εξαιρετικά στενά επίπεδα μεταξύ των 50 και των 100 μονάδων. Όταν ξέσπασε ο Α’ Παγκόσμιος Πόλεμος το 1914 ο Δείκτης διαμορφωνόταν στις 71 μονάδες, τότε λήφθηκε η απόφαση να ανασταλεί η λειτουργία του για 5 περίπου μήνες, και όταν η αγορά άνοιξε ξανά ο Dow Jones σημείωσε μια απίστευτη πτώση ρεκόρ της τάξης του 24%.

ΤΟ ΚΡΑΧ ΤΟΥ 1929 ΚΑΙ Η ΜΕΓΑΛΗ ΥΦΕΣΗ

Το κραχ του 1929 και η Μεγάλη Ύφεση που επακολούθησε είχε τρομακτική επίδραση στον δείκτη Dow Jones όπως παρουσιάζεται και στο γράφημα που ακολουθεί. Η κατάρρευση του τραπεζικού συστήματος έκοψε την χρηματοδότηση στην οικονομία και δημιουργήθηκε ανεργία. Η ανεργία έφερε πτώση της εσωτερικής ζήτησης και στον φαύλο αυτό κύκλο η Αμερικάνικη Οικονομία θα χρειαζόταν πολλές δεκαετίες ώσπου να πετύχει ξανά στοιχειώδη ανάκαμψη. Ίσως στην Ελλάδα του 2011 έχουμε να διδαχθούμε κάτι από την κρίση του 1929 στις ΗΠΑ.

Γράφημα: Η πορεία του Dow Jones κατά την μεγάλη κρίση του 1929 (πηγή: marketvolume.com)

Ελάχιστη τιμή για τον Dow Jones 30 κατά την διάρκεια της μεγάλης ύφεσης αποτέλεσαν οι 41 μονάδες που βρέθηκε κατά το κλείσιμο της 8ης Ιουλίου 1932.

ΑΠΟ ΤΟΝ Β’ ΠΑΓΚΟΣΜΙΟ ΠΟΛΕΜΟ ΣΤΗΝ ΠΕΤΡΕΛΑΪΚΗ ΚΡΙΣΗ

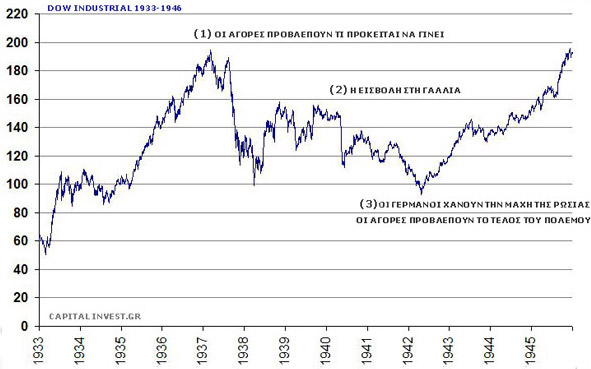

Στο παρακάτω γράφημα παρουσιάζεται η πορεία του Dow Jones από τον Ιανουάριο του 1933 οπότε ο Χίτλερ ουσιαστικά ανέβηκε στην εξουσία και ξεκίνησαν τα γεγονότα στην Γερμανία, έως και τον Ιανουάριο του 1946. Σημειώνεται ότι ο Β’ Παγκόσμιος Πόλεμος είχε και επίσημα τελειώσει από το 1945. Είναι χαρακτηριστικό ότι η πορεία του Dow Jones Industrial προβλέπει τόσο το ξεκίνημα του πολέμου από το 1937 (δύο χρόνια πριν), όπως και την λήξη του πολέμου από το 1942 (τρία χρόνια πριν).

Γράφημα: Η πορεία του Dow Jones κατά την περίοδο του Β’ Παγκοσμίου Πολέμου (πηγή: Capitalinvest)

Στις επόμενες δεκαετίες πολλά γεγονότα επηρέασαν την πορεία του Dow Jones όπως ο ψυχρός πόλεμος των 10ετιών 1950 και 1960, ο πόλεμος σε Κορέα και Βιετνάμ αλλά και η πετρελαϊκή κρίση τhς 10ετίας του 1970.

Η ΑΝΟΔΟΣ ΤΗΣ ΔΕΚΑΕΤΙΑΣ ΤΟΥ 1980

Η ψυχολογία των επενδυτών άλλαξε απότομα την 10ετία του 1980 εξαιτίας της τρομακτικής προόδου της πληροφορικής μετά το λανσάρισμα του πρώτου προσωπικού υπολογιστή (PC) από την IBM.Έτσι ο Dow Industrial από τις 800 περίπου μονάδες στις αρχές του 1980 ανήλθε περίπου στις 2.750 μονάδες το 1987.

Η ΜΑΥΡΗ ΔΕΥΤΕΡΑ ΤΟΥ 1987

Κατά την Μαύρη Δευτέρα του 1987 ο Dow υποχώρησε 22,61%, από τις 2.247 μονάδες στις 1.739 μονάδες. Τις επόμενες όμως δύο συνεδριάσεις πέτυχε ανάκαμψη της τάξης του 16%. Η Μαύρη Δευτέρα ήταν η Δευτέρα στις 19 Οκτωβρίου 1987.

ΟΙ ‘ΠΑΧΙΕΣ ΑΓΕΛΑΔΕΣ’ ΤΩΝ DOT-COM ΤΗΝ 10ΕΤΙΑ ΤΟΥ 1990

Όταν η τεχνολογία αλλάζει απότομα οι χρηματιστηριακές αγορές αναζητούν απεγνωσμένα επενδυτικές ευκαιρίες ενώ παράλληλα η ανοχή τους στο ρίσκο μεγαλώνει απότομα και συνεπώς και οι τιμές των μετοχών. Έτσι λοιπόν όπως στην 10ετία του 1980 η παγκόσμια χρηματιστηριακή αγορά έγινε υπερβολικά αισιόδοξη με την ανάπτυξη των λεγόμενων Ασιατικών Τίγρεων (Ιαπωνία, Κορέα κτλ) στην 10ετία του 1990 έγινε υπερβολικά αισιόδοξη με τις εταιρείες των διαδικτυακών υπηρεσιών (dot-com). Η ‘φούσκα’ έσκασε το 2000 και οι τεχνολογικές μετοχές σωριάστηκαν παρασύροντας τον τεχνολογικό δείκτη NASDAQ περίπου στις 1.150 μονάδες το 2002 από τις 5.050 μονάδες που είχε μόλις στις αρχές του 2000. Αντίστοιχα ο Dow Jones Industrial ταλαιπωρήθηκε, σε καμία περίπτωση όμως δεν έπαθε ότι ο NASDAQ. Γιατί όμως υποχώρησαν τόσο οι dot-com μετοχές, αφού στο διαδίκτυο βρισκόταν και βρίσκεται το μέλλον της παγκόσμιας οικονομίας; Ο λόγος είναι ότι μπήκαν στην αγορά (NASDAQ) εταιρείες ‘φούσκες’ με έσοδα που αντιστοιχούσαν πολλές φορές και ακόμα και σε 50 φορές στην κεφαλοποίηση τους (P/S=50) και που εμφάνιζαν κέρδη που αντιστοιχούσαν ακόμα και σε 200 φορές στην κεφαλοποίηση τους (P/S=200). Το χειρότερο όμως ήταν ότι αυτές οι εταιρείες πραγματοποιούσαν πωλήσεις και έσοδα ουσιαστικά διαφημιζόμενες η μία στους ιστοτόπους της άλλης. Ως αποτέλεσμα όταν η φούσκα έσκασε και η διαφήμιση τελείωσε, τα έσοδα των εταιρειών αυτών εκμηδενίστηκαν και έκλεισαν άτακτα. Μάλλον η κατάρρευση της χρηματιστηριακής αγοράς των ΗΠΑ εξαιτίας της φούσκας των dot-com το 2000 έχει πολλά κοινά σημεία με την κατάρρευση της φούσκας της στεγαστικής πίστης στις ΗΠΑ το 2009. Και στις δύο περιπτώσεις οι επενδυτές είχαν στο μυαλό τους περισσότερο το βραχυπρόθεσμο κέρδος και λιγότερο το ουσιαστικό ρίσκο. Αντίστοιχα, και τα γεγονότα της 11ης Σεπτεμβρίου του 2001 (πτώση των δίδυμων πύργων στην Νέα Υόρκη) δεν άφησαν ανεπηρέαστες τις παγκόσμιες χρηματιστηριακές. Ο Dow Jones Industrial την πρώτη ημέρα διαπραγμάτευσης, μετά από ολιγοήμερη αναστολή της λειτουργίας του, σημείωσε πτώση σε ποσοστό 7,1%.

ΤΟ ΚΡΑΧ ΤΟΥ 2008 ΕΩΣ ΚΑΙ ΣΗΜΕΡΑ

Ουσιαστικά η ανάκαμψη ήρθε την Άνοιξη του 2003, και η πορεία του Dow Jones από το 2003 έως το 2007 ήταν ιδιαίτερα θετική με το Δείκτη να πετυχαίνει ιστορικό υψηλό κλείσιμο στις 14,164.53 μονάδες (9/10/2007), ενώ δύο ημέρες μετά πραγματοποίησε και ιστορικό ενδοσυνεδριακό ρεκόρ στις 14.280 μονάδες. Από το τέλη του 2007 οι φήμες για ενδεχόμενο σπάσιμο της φούσκας των ακινήτων στις ΗΠΑ είχαν ξεκινήσει. Το 2008 και με αφορμή το κλείσιμο της Lehman Brothers οι παγκόσμιες αγορές κατέρρευσαν και ο Dow Jones σημείωσε μια από τις μεγαλύτερες ολιγοήμερες πτώσεις της σύγχρονης ιστορίας του.

Ο ΜΕΛΛΟΝΤΙΚΟΣ ΚΙΝΔΥΝΟΣ ΚΑΤΑΡΡΕΥΣΗΣ ΤΗΣ ΦΟΥΣΚΑΣ ΤΩΝ ΑΚΙΝΗΤΩΝ ΣΤΗΝ ΚΙΝΑ

Το τι μέλει γενέσθαι στις παγκόσμιες χρηματιστηριακές αγορές είναι άγνωστο. Οι οικονομικοί κίνδυνοι στον πλανήτη πλέον έρχονται από παντού, όπως από την κρίση χρέους της Ευρώπης αλλά και από τον κίνδυνο κατάρρευσης της φούσκας των ακινήτων στην Κίνα. Στην περίπτωση της κρίσης χρέους της Ευρωζώνης τα πράγματα είναι υπό έλεγχο προς το παρόν. Στην περίπτωση όμως που σκάσει η φούσκα των ακινήτων της Κίνας τα αποτελέσματα στην παγκόσμια οικονομία θα είναι πολύ σημαντικά. Πάντως να σημειωθεί ότι η Κινεζική Οικονομία έχει τεράστια συναλλαγματικά αποθέματα ενώ το Χρέος του Δημοσίου τομέα είναι πολύ χαμηλό σε σχέση με το ΑΕΠ -συγκριτικά με το Δημόσιο Χρέος / ΑΕΠ των οικονομιών της Δύσης. Συνεπώς σε περίπτωση που θα ξεσπούσε ξαφνική κρίση η Κινέζικη κυβέρνηση θα μπορούσε εύκολα να χρηματοδοτήσει ένα ισχυρό πρόγραμμα ανάκαμψης. Ο κίνδυνος όμως σε αυτή την περίπτωση θα μπορούσε να προέλθει για την Αμερικάνικη Οικονομία από μια ενδεχόμενη και συστηματική πώληση ομολόγων των ΗΠΑ από την Κίνα που σημειώνεται ότι κατέχει ένα τεράστιο αριθμό Αμερικάνικων Ομολόγων. Τα κρατικά ομόλογα ως μορφή επένδυσης στις ημέρες μας αποχτούν όλους και λιγότερους φίλους παγκοσμίως και το μέλλον τους μοιάζει ζοφερό.

Ο Dow Jones Industrial μαζί με τον τραπεζοβαρή S&P 500, τον τεχνολογικό NASDAQ και τον Russel 2000 των εταιρειών μικρής κεφαλοποίησης, θεωρούνται οι πιο σημαντικοί χρηματιστηριακοί δείκτες των ΗΠΑ.

◘ Γιώργος Πρωτονοτάριος

Συνδέσεις με τα Σημαντικότερα Χρηματιστήρια των ΗΠΑ:

► NASDAQ

► New York Stock Exchange (NYSE)

► Chicago Board Options Exchange

Investment & Technology Solutions 14/10/2011

Απαγορεύεται η ολική αναδημοσίευση, ή μερική αντιγραφή κειμένων και γενικότερα πληροφοριών που περιέχονται στις σελίδες του ιστοχώρου capitalinvest χωρίς την σχετική άδεια.